Η αγορά των αλυσίδων σουπερμάρκετ αποτελεί ένα σημαντικό κομμάτι του λιανικού εμπορίου, με πολλαπλό ρόλο στην οικονομική δραστηριότητα της χώρας.¨

Κατά την πρόσφατη πανδημία, και ειδικότερα κατά την περίοδο της καραντίνας, το οργανωμένο λιανεμπόριο κλήθηκε να αντιμετωπίσει μια

πρωτόγνωρη κατάσταση, η οποία απαιτούσε δραστική και άμεση προσαρμογή στα νέα δεδομένα, δοκιμάζοντας σε μέγιστο βαθμό τα αντανακλαστικά και τα όρια ευελιξίας των επιχειρήσεων του κλάδου.

Σύμφωνα με στοιχεία του του Ινστιτούτου Έρευνας Λιανεμπορίου Καταναλωτικών Αγαθών (ΙΕΛΚΑ), κατά το πρώτο εξάμηνο του 2020 καταγράφηκε αύξηση πωλήσεων, ενώ πτώση αναμένεται για το δεύτερο εξάμηνο του έτους.

Με βάση τα ίδια στοιχία, σημαντικές αλλαγές καταγράφονται στις προτεραιότητες και τις προκλήσεις των επιχειρήσεων, ενώ ένα στα δύο στελέχη πιστεύει ότι ο Covid-19 θα επηρεάζει την αγορά/οικονομία και το 2021.

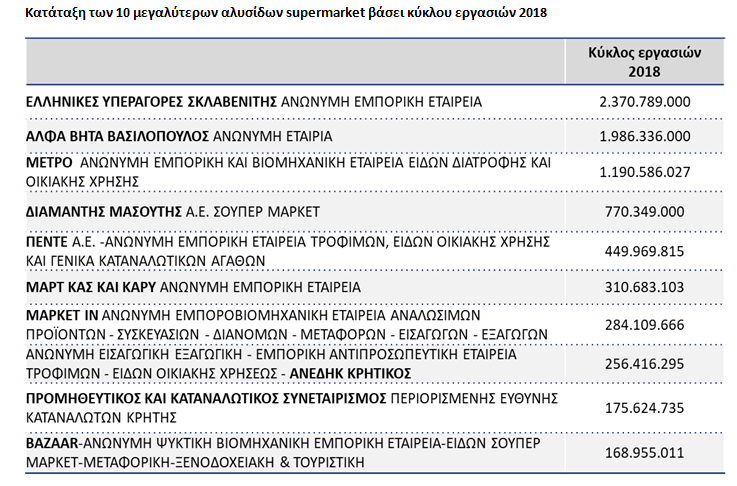

Η παρακάτω κατάταξη μας προσφέρει τη δυνατότητα να δούμε την εικόνα των σουπερμάρκετ στην προ κορωνοϊού εποχή και στη συνέχεια τη σημερινή εικόνα, όπως αυτή διαμορφώνεται, και τις εκτιμήσεις που υπάρχουν για το επόμενο διάστημα.

Η συγκεκριμένη κατάταξη προέρχεται από πρόσφατη κλαδική μελέτη για τις «Αλυσίδες supermarket» που εκπόνησε η ΣΤΟΧΑΣΙΣ Σύμβουλοι Επιχειρήσεων ΑΕ (www.stochasis.com) και απεικονίζει τις μεγαλύτερες επιχειρήσεις σουπερμάρκετ με βάση τον όγκο πωλήσεων κατά το 2018.

Σημειώνεται ότι ο ανταγωνισμός στον κλάδο είναι έντονος και εντοπίζεται μεταξύ των υφιστάμενων επιχειρήσεων στην προσπάθεια αύξησης του μεριδίου τους στην αγορά. Η σημερινή κατάσταση των επιχειρήσεων έχει διαμορφωθεί μετά από σημαντικές εξελίξεις, όπως συγχωνεύσεις και εξαγορές, εξορθολογισμό του δικτύου τους κ.ά., προκειμένου να ενισχύσουν τη βιωσιμότητά τους, ύστερα από τη μεγάλη πίεση που δέχτηκαν από τον περιορισμό του διαθέσιμου εισοδήματος των νοικοκυριών στα έτη της ύφεσης. Το αποτέλεσμα των παραπάνω ενεργειών ήταν η ανάκαμψη της εξεταζόμενης αγοράς κατά τη διετία 2017-2018.

Με βάση την εκτίμηση της ΣΤΟΧΑΣΙΣ για το μέγεθος της εγχώριας αγοράς αλυσίδων σουπερμάρκετ, η ετήσια κατά κεφαλήν κατανάλωση προϊόντων αλυσίδων σουπερμάρκετ παρουσιάζει αύξηση 3,6% τα έτη 2018/2017 και η μέση μηνιαία δαπάνη ανά νοικοκυριό αυξήθηκε κατά 4,2% την αντίστοιχη περίοδο.

Όσον αφορά στη χρηματοοικονομική ανάλυση, το EBITDA (%) του κλάδου σταθεροποιήθηκε σε χαμηλότερα επίπεδα τη διετία 2017-2018 σε σχέση με το 2016 και «κινείται» στα επίπεδα του κλάδου του λιανικού εμπορίου.

Οι τιμές του δείκτη κάλυψης χρηματοοικονομικών δαπανών τη διετία 2017-2018 επανήλθαν στα επίπεδα του 2014 (2018: 1,89, 2017: 1,86, 2014: 1,85) και δείχνουν ότι ο κλάδος παραμένει «ευπρόσβλητος» σε πιθανές μεταβολές του οικονομικού περιβάλλοντος.

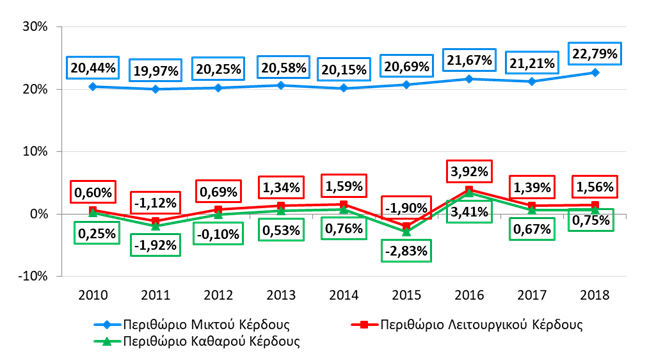

Σημειώνεται ότι από το 2016 δεν περιλαμβάνεται στη χρηματοοικονομική ανάλυση η εταιρεία ΜΑΡΙΝΟΠΟΥΛΟΣ ΑΕ, και οι έντονες μεταβολές που παρουσιάζονται το 2015 οφείλονται κυρίως στα οικονομικά μεγέθη της που επηρέασαν σημαντικά τους χρηματοοικονομικούς δείκτες το αντίστοιχο έτος.

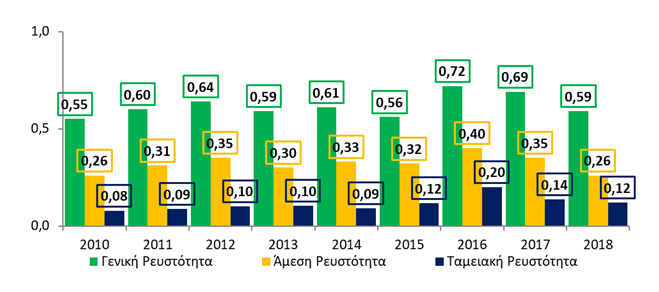

Η οικονομική κατάσταση του κλάδου χαρακτηρίζεται από περιορισμένες συνθήκες γενικής και άμεσης ρευστότητας τη διετία 2017-2018. Σημειώνεται η μείωση όλων των δεικτών ρευστότητας τη διετία 2017-2018 σε σχέση με το 2016. Ωστόσο, οι περιορισμένες τιμές των χρηματοοικονομικών δεικτών ρευστότητας είναι σχετικά σύνηθες φαινόμενο στο λιανικό εμπόριο, γεγονός που ορισμένες φορές δυσχεραίνει το «περιθώριο ασφαλείας» για την αντιμετώπιση ανεπιθύμητων εξελίξεων στη ροή των κεφαλαίων κίνησης.

Μετά τις σημαντικές εξελίξεις στον κλάδο, ιδιαίτερα τη διετία 2015-2016, φαίνεται ότι υπάρχει «ομαλοποίηση», καθώς τα περιθώρια λειτουργικού και καθαρού κέρδους επανέρχονται στα «συνήθη» επίπεδα της περιόδου 2013-2014.

Τονίζεται ότι 7 στις 10 μεγαλύτερες αλυσίδες σουπερμάρκετ, βάσει δημοσιευμένου κύκλου εργασιών το 2018, ξεπερνούν τον μέσο όρο του μικτού κέρδους του συνόλου των εξεταζόμενων επιχειρήσεων του κλάδου. Επίσης, 5 στις 10 μεγαλύτερες αλυσίδες σουπερμάρκετ, βάσει δημοσιευμένου κύκλου εργασιών το 2018, ξεπερνούν τον μέσο όρο του EBITDA (%) του συνόλου των εξεταζόμενων επιχειρήσεων, με τις ίδιες 5 αλυσίδες να εμφανίζουν συνδυασμό EBITDA και κερδών προ φόρων και αποσβέσεων (%) μεγαλύτερο από τον μέσο όρο του συνόλου των επιχειρήσεων, βάσει δημοσιευμένου κύκλου εργασιών το 2018.

Η συνολική αποτιμώμενη εμπορική αξία 31 αλυσίδων σουπερμάρκετ, με δημοσιευμένα οικονομικά στοιχεία για κάθε χρήση της περιόδου 2013-2018, διαμορφώνεται σε 1.093 εκατ. ευρώ το 2018, παρουσιάζοντας Μέσο Ετήσιο Ρυθμό Μεταβολής (ΜΕΡΜ) -6,2% την περίοδο 2015-2018.

Nielsen: Οι τάσεις της αγοράς για το πρώτο πεντάμηνο του 2020

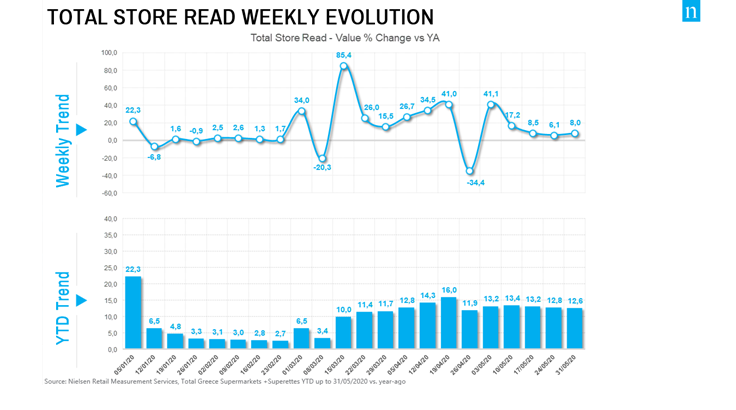

Η αγορά του οργανωμένου λιανεμπορίου* κινήθηκε θετικά σε αξία, στο +12,6%, κατά το πρώτο πεντάμηνο του 2020 (στοιχεία YTD έως 31 Μαΐου 2020), σε σύγκριση με την αντίστοιχη περσινή χρονική περίοδο, ενώ τα FMCGs, στο σύνολό τους, παρουσιάζουν πιο έντονη αυξητική τάση, στο +13,3%.

Όπως είναι φανερό και στο γράφημα, στο οποίο απεικονίζεται η εβδομαδιαία εξέλιξη των συνολικών πωλήσεων του λιανεμπορίου, μέσα στον Μάιο, όταν ξεκίνησε και σταδιακά η άρση των περιοριστικών μέτρων που είχαν επιβληθεί λόγω της πανδημίας του κορωνοϊού, παρουσιάζεται μια σταδιακή αποκλιμάκωση των έντονων τάσεων της αγοράς.

Όσον αφορά στις επιμέρους κατηγορίες των ταχυκίνητων καταναλωτικών προϊόντων, οι κατηγορίες που αφορούν στα προϊόντα οικιακής χρήσης, στο σύνολό τους, εξακολουθούν να παρουσιάζουν την πιο θετική τάση, στο +24%, ενώ μεταξύ των επιμέρους κατηγοριών που καταγράφουν ιδιαίτερα υψηλά ποσοστά ανάπτυξης συνεχίζουν να είναι τα ελαστικά γάντια στο +92,4%, καθώς και τα καθαριστικά σπιτιού στο +51,4%.

Ακολουθούν τα τρόφιμα & ποτά στο +12,1%, στα οποία οι ρυθμοί ανάπτυξης για τα άλευρα και τα όσπρια είναι από τους πιο υψηλούς, στο +60,2% και το 39,1% αντίστοιχα.

Τέλος, τα προϊόντα προσωπικής υγιεινής παρουσιάζουν την πιο συγκρατημένη σχετικά αύξηση, στο +8,7%.

Πηγή: oikonomia24.blogspot.com